14.12.2018 - Comments

Warning signs of a recession of the equity markets are supported by corresponding signals from the economy.

This comment is available in German only.

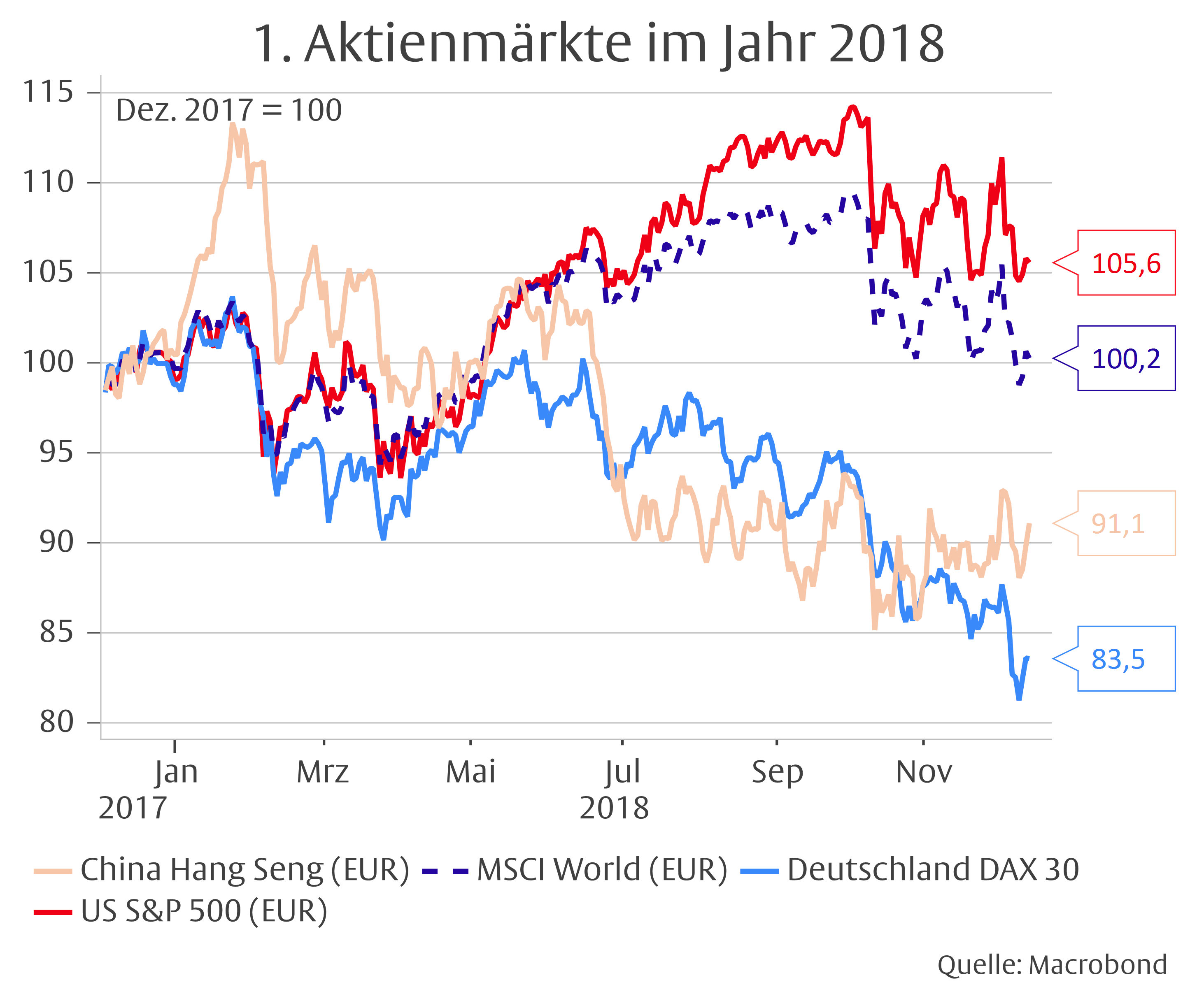

Übertreiben die Aktienmärkte also mal wieder und gibt es keinen Grund zur Sorge um die Konjunktur? Dem möchte ich widersprechen. Sicherlich sind die Aktienmärkte keine verlässlichen Konjunkturindikatoren, weil sie dafür zu nervös sind. Im Verlauf der Jahrzehnte haben sie eher eine Rezession zu viel als zu wenig angezeigt. Doch die Warnzeichen der Aktienmärkte werden durch entsprechende Signale aus der Wirtschaft unterstützt. Viele amerikanische und europäische Ökonomen übersehen diese, weil sie sich auf Indikatoren ihrer jeweiligen Nationalökonomien konzentrieren und die globalen Zusammenhänge vernachlässigen.

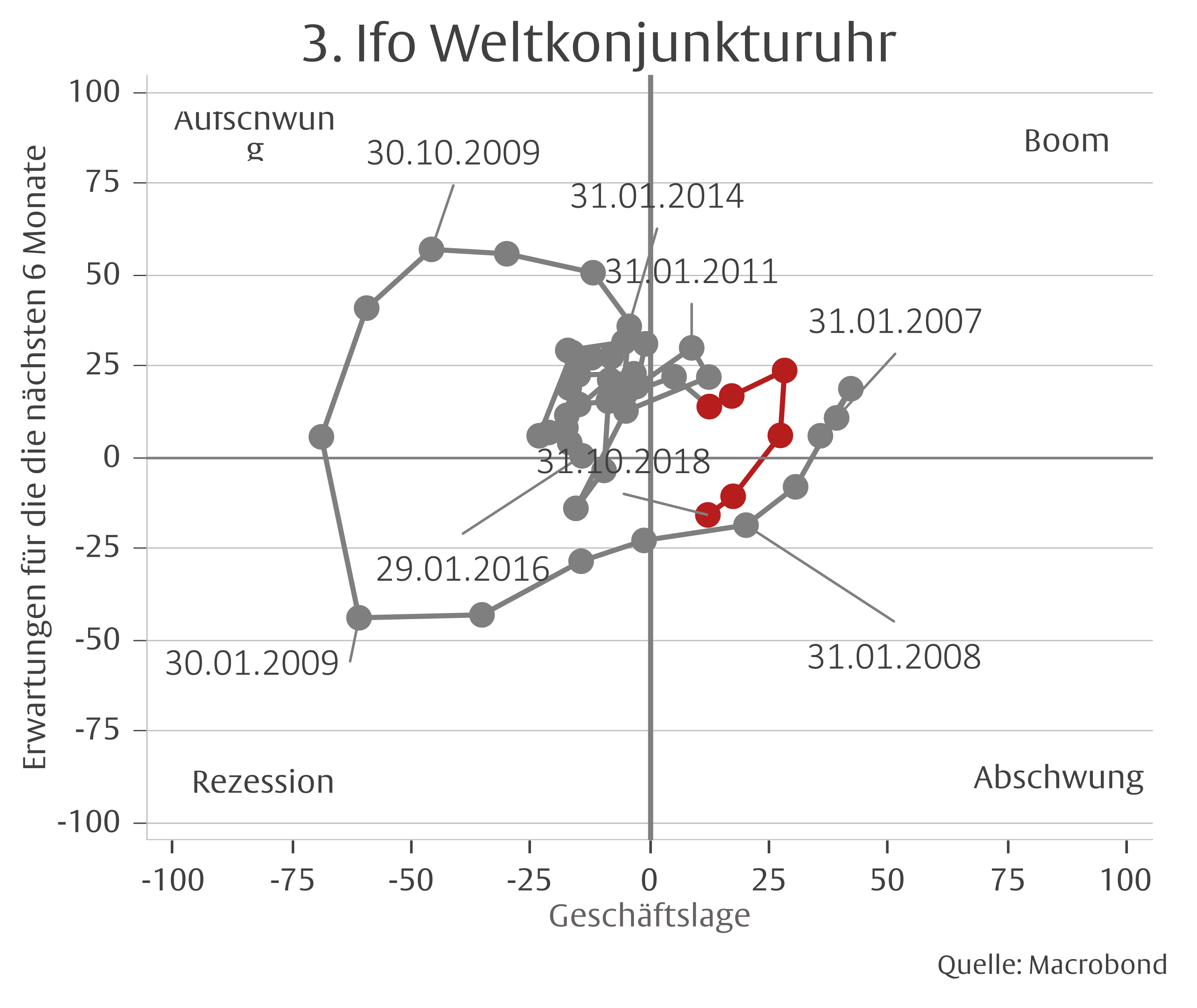

Eine Möglichkeit, die globale Konjunktur insgesamt zu betrachten, bietet die sogenannte Ifo-Weltkonjunkturuhr. Dazu befragt das Ifo-Institut über 1.000 Wirtschaftsexperten multinationaler Unternehmen und kompetenter Institutionen aus über 100 Ländern in jedem Quartal zur gegenwärtigen wirtschaftlichen Lage und ihren Erwartungen über die kommenden 6 Monate. Aus der Konstellation der Beurteilung von Lage und Erwartungen ergibt sich die Position im Konjunkturzyklus. Wie der Zeiger einer Uhr wandert die so bestimmte Position im Zyklus von der Rezession (6-9 Uhr) über Aufschwung (9-12 Uhr) und Boom (12-15 Uhr) in den Abschwung (15-18 Uhr) und in die nächste Rezession (18-21 beziehungsweise 6-9 Uhr).

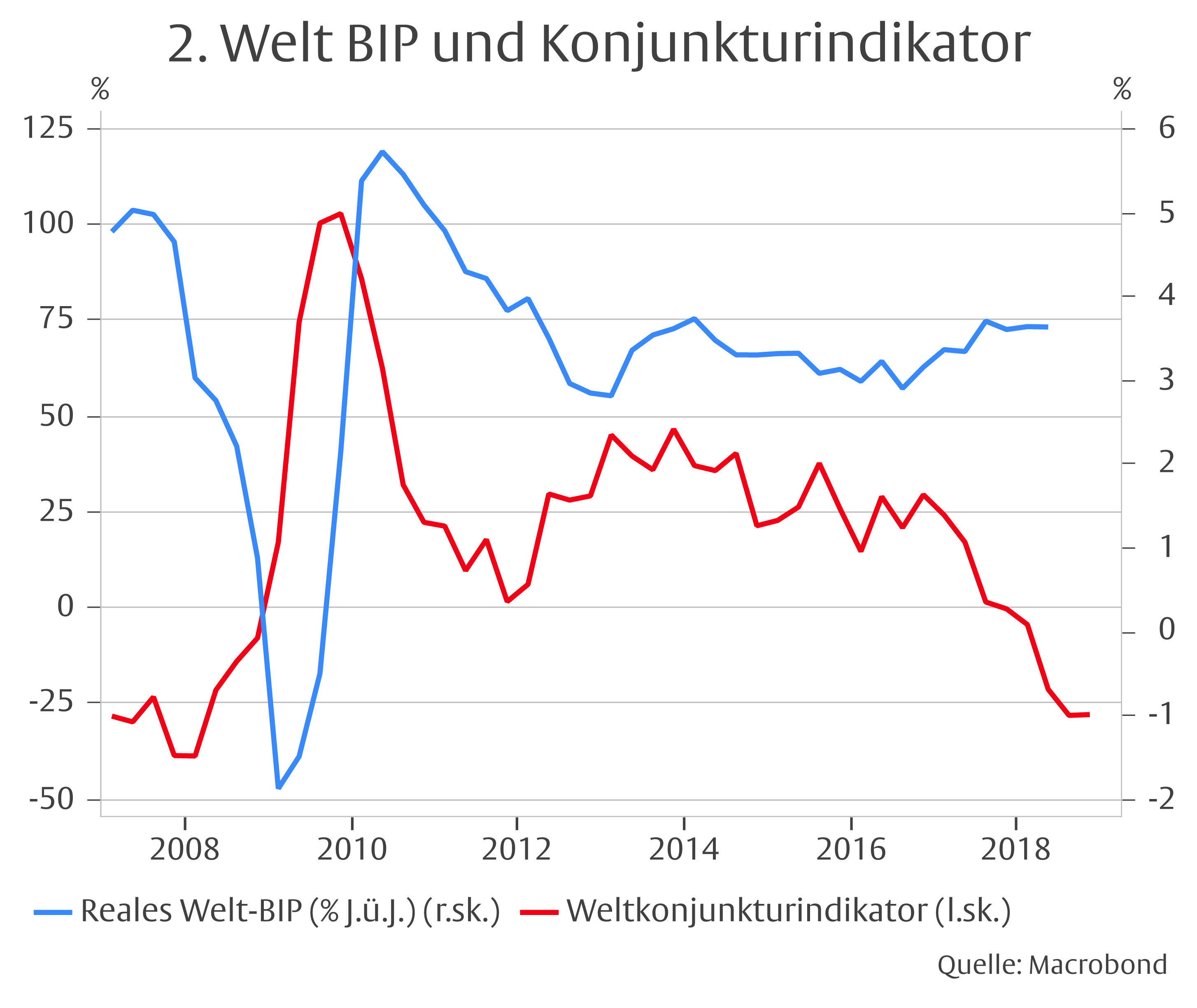

Die Konjunkturuhr ist zwar kein perfekter, aber doch recht brauchbarer Frühindikator für den Konjunkturzyklus. Die Differenz der beiden Komponenten der Konjunkturuhr, also die Beurteilungen der Geschäftserwartungen abzüglich der Lage (kurz die Konjunkturposition der Wirtschaft) läuft der Jahresrate des Wachstums der Weltwirtschaft um ungefähr ein halbes bis ein Jahr voraus (Grafik 2). Gegenwärtig (Stand November) zeigt die Weltkonjunkturuhr auf ungefähr 17 Uhr, also auf einen Abschwung, der noch eine „Stunde“ von der Rezession entfernt ist (Grafik 3). Damit steht die Uhr wieder dort, wo sie zum letzten Mal im ersten Quartal 2008 stand, also kurz vor Beginn der letzten Rezession. Dagegen weisen die Zeiger der amerikanischen oder deutschen Uhr erst auf 15-16 Uhr, positionieren die Wirtschaft also eher an den Beginn eines Abschwungs als an dessen Ende.

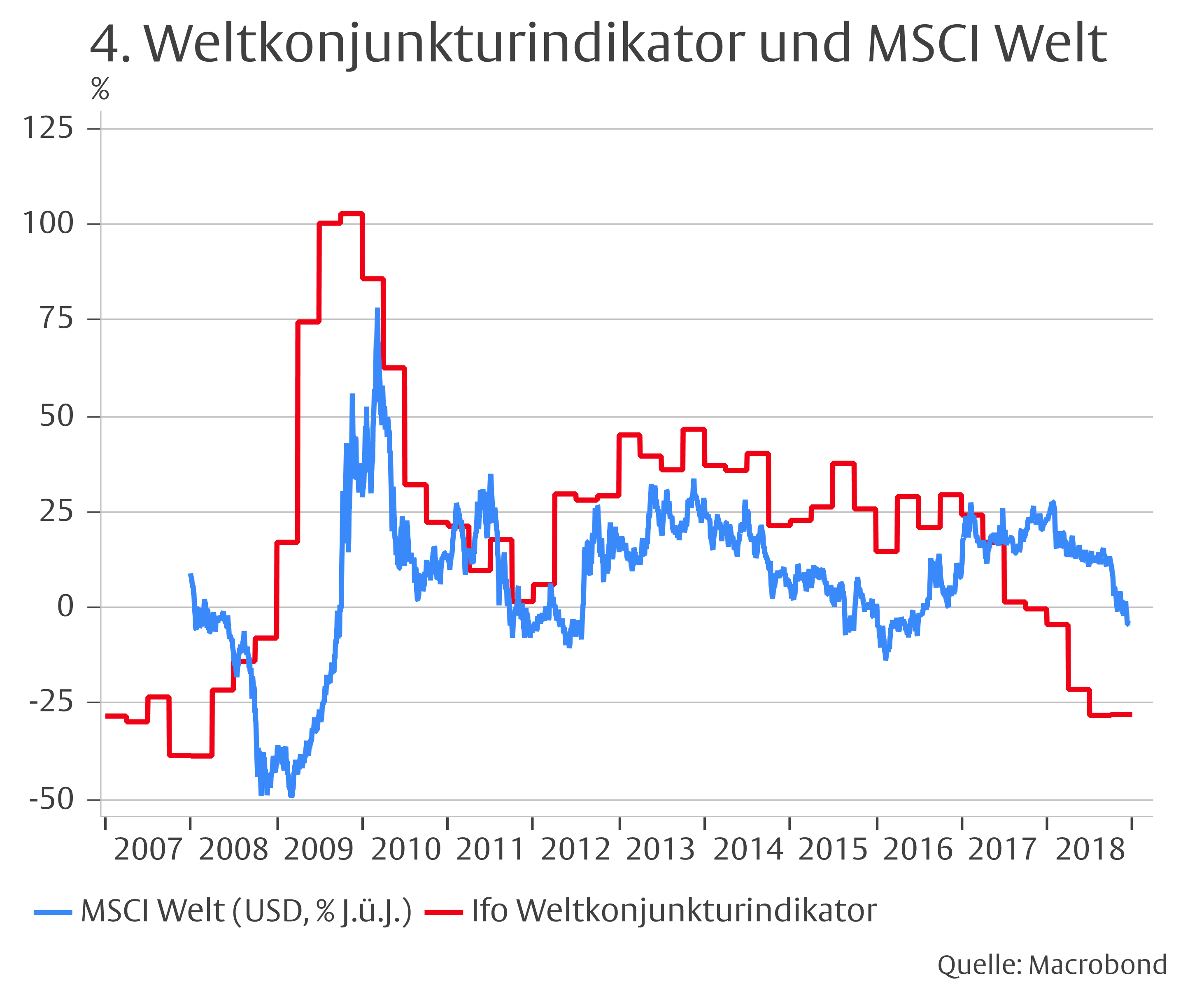

Der globale (in US-Dollar ausgedrückte) Aktienindex MSCI-Welt folgt über die Zeit recht gut der Konjunkturposition der Weltwirtschaft (Grafik 4). Manchmal neigt er allerdings zu Unter- oder Übertreibungen. So rutschte der MSCI-Welt Anfang 2016 deutlich unter die Konjunkturposition, die sich im Verlauf von 2015 nur moderat verschlechtert hatte. Offenbar fürchtete der Aktienmarkt einen weiteren Abschwung, der dann jedoch dank eines chinesischen Kreditimpulses und der Senkung der US-Unternehmenssteuern nicht kam. Andererseits ignorierte der Aktienmarkt lange die globale Konjunkturabschwächung, die sich schon im Verlauf von 2017 abzeichnete und in diesem Jahr Schwung aufnahm. Den Rückgang des Aktienindex seit September kann man als Korrektur sehen, die den Markt nun wieder näher an die Konjunkturposition der Weltwirtschaft heranbringt.

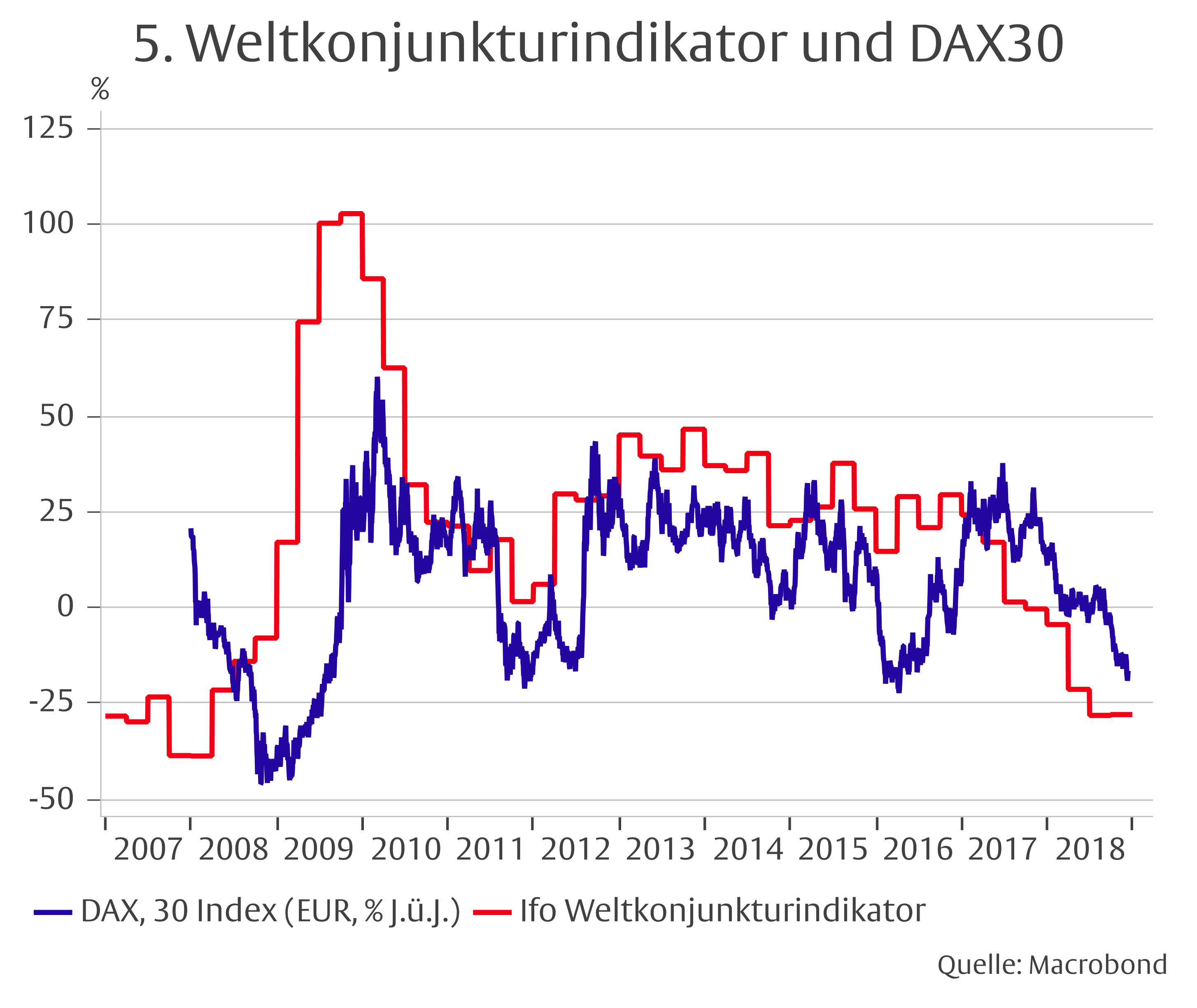

Aufgrund der hohen Abhängigkeit der deutschen Wirtschaft vom Export reagiert der deutsche Aktienindex DAX etwas sensibler auf die globale Konjunktur als der MSCI World (in dem der US-Markt ein großes Gewicht hat). Doch auch der DAX läuft dem Weltkonjunkturindikator tendenziell nach (Grafik 5).

Es wäre verkehrt, aus dem Stand der Weltkonjunkturuhr und der jüngeren Entwicklung der Aktienmärkte zu folgern, dass uns die nächste Rezession nun unmittelbar bevorsteht. Anders als bei einer üblichen Uhr kann der Zeiger der Konjunkturuhr vorübergehend auch mal zurücksetzen. Unerwartete Lockerungen der Geld- oder Fiskalpolitik in den USA oder China oder eine positive Kapriole im Handelsstreit zwischen den USA und China könnten dies bewirken. Andererseits sollte man darauf aber auch nicht vertrauen. Für den Aktionär heißt dies, sich und sein Portfolio für die mit einer Wirtschaftsrezession verbundene Baisse am Markt zu wappnen.