12.04.2019 - Studien

Leerverkäufer genießen am Kapitalmarkt einen zweifelhaften Ruf. Engagieren sie sich bei Unternehmen, so leiden Aktienkurs und Reputation dieser Unternehmen oftmals nachhaltig.

Nicht nur profitieren Leerverkäufer vom Niedergang von Unternehmen, auch leisten sie nach landläufiger Meinung keinen ökonomischen Mehrwert. Doch können Leerverkäufer wichtige Korrektive im Preisbildungsprozess auf Kapitalmärkten sein. Existiert auf Märkten kein Leerverkaufsmechanismus, wie etwa auf dem Immobilienmarkt, können Kurseinbrüche weitaus dramatischer ausfallen als auf Wertpapierbörsen. Auf der anderen Seite fallen Preiseexzesse auf diesen Märkten auch meist größer aus. Im Unternehmenskontext können Leerverkäufe mangelnder Kontrolle durch Aufsichtsräte und Aktionäre entgegenwirken. Welche Leerverkäufer bei deutschen Unternehmen in der jüngeren Vergangenheit aktiv waren und wie erfolgreich sie hierbei agierten, untersucht der vorliegende Beitrag.

Wer an Marktwirtschaft denkt, der denkt an freien Wettbewerb und den Ausgleich von Angebot und Nachfrage durch Preise. In diesen spiegeln sich die Präferenzen der Marktteilnehmer. Das ist auf Wertpapiermärkten nicht anders als auf Gütermärkten. An der Börse kauft der Anleger, wenn er den inneren Wert einer Aktie oder einer Anleihe höher einschätzt als dies der aktuelle Preis anzeigt. Im Umkehrschluss ist der Wertpapierinhaber geneigt zu verkaufen, wenn der Kurs den von ihm als „fair“ erachteten Wert übersteigt.

Nun sind an dem Preisfindungsprozess nicht ausschließlich Akteure beteiligt, die Kauf- oder Verkaufsabsichten haben. So fließen an der Börse die Ansichten und Empfehlungen von Bankanalysten in die Kurse ein. Ungeachtet der Neigung von Analysten der so genannten Sell-Side, Aktien überwiegend als unterbewertet einzuschätzen, so dass der findige Anleger also unbedingt kaufen müsse, werden ihre Meinungen von den Marktteilnehmern aufmerksam verfolgt. Dass die Schar der Analysten dabei erwiesenermaßen prozyklisch empfiehlt, wird dabei von den Anlegern ebenso geflissentlich ignoriert wie ihre Befangenheit. Man glaubt, die Analysen trügen zu höherer Kapitalmarkteffizienz bei statt diese durch ihre Voreingenommenheit zu verringern.

Richtet man den Blick nun auf Akteure, die den Preis eines Wertpapiers verglichen mit seinem inneren Wert für zu hoch halten und dies in marktschreierischer Manier verkünden, um am erhofften Kurssturz zu verdienen, so ändert sich der Blick. Gibt ein Spekulant bekannt, dass er Aktien eines Unternehmens in signifikantem Umfang leerverkauft hat, so ist ihm eine negative mediale Resonanz sicher. Viele halten das Gebaren dieser sogenannten Leerverkäufer für unsittlich, da sie vom Niedergang von Unternehmen profitierten. Anderslautende Meinungen, die darauf verweisen, dass ihre Aktivitäten Überbewertungen verhinderten, die aus einem allzu unkritischen Umgang mit Preisen und Bewertungen resultierten, und somit ebenso zur Kapitalmarkteffizienz beitrügen, gehen in den Medien meist unter.

In den vergangenen Jahren sahen sich einige deutsche börsennotierte Unternehmen den Attacken von Shortsellern ausgesetzt, die das Ziel hatten, die Kurse dieser Unternehmen über das gezielte Streuen negativer Nachrichten zu drücken. Auch wenn sich einige dieser Nachrichten recht schnell als Fake News enttarnen ließen, litten Kurse und Reputation der Unternehmen oftmals nachhaltig. Doch stellt das Handeln der Leerverkäufer generell eine „ernstzunehmende Bedrohung für die Stabilität des Finanzmarktes“ dar, wie die Deutsche Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) jüngst verlauten ließ? Wie aktiv sind die Leerverkäufer bei deutschen Konzernen tatsächlich und wie erfolgreich waren sie hierbei? Das sind Fragen, denen sich der vorliegende Beitrag widmet.

Die Geschichte von Leerverkäufen reicht bis in das Jahr 1609 zurück. Damals hatte der Holländische Händler Isaac Le Maire seine Anteile an der Niederländischen Ostindien Kompanie verkauft, nachdem diese keine Dividenden mehr auszahlte. Allerdings verkaufte er mehr Anteile als er eigentlich besaß, mit dem Ziel, diese später zu einem vergünstigten Kurs zurückzukaufen, was ihn zum weltweit ersten Leerverkäufer machte.

Auf die heutige Zeit übertragen, hat sich an den grundsätzlichen Motiven und der Systematik eines Leerverkaufs nichts geändert. Bei der hierzulande rechtlich zulässigen Form des gedeckten Leerverkaufs verkauft ein Anleger Wertpapiere, die er sich zuvor von einer anderen Partei – meist von Fonds oder Banken - geliehen hat, wobei er gleichzeitig die Verpflichtung eingeht, die Wertpapiere später wieder an den Entleiher zurückzugeben.1 Sinkt der Kurs in der Zwischenzeit, so können die Leerverkäufer die Wertpapiere später zu einem geringeren Kurs am Markt zurückkaufen. Die Differenz abzüglich der Leihgebühr ist der Profit. Dies ermöglicht hohe Gewinne bei minimalem Eigenkapitaleinsatz.

Doch stehen diesen Gewinnchancen hohe Risiken gegenüber. Steigt der Kurs entgegen der Erwartung stark an, sind die Verluste anders beim klassischen Aktionär theoretisch unbegrenzt. Und hier liegt das Problem: Nicht nur muss man als Leerverkäufer sehr risikofreudig sein, man sollte sich auch sicher sein, dass die Wette in angemessener Zeit aufgeht. Andernfalls wird es teuer, entweder weil der Kurs entgegen der Erwartung steigt, oder weil die Leihgebühren früher oder später signifikant zu Buche schlagen. So geschehen im Oktober 2008: Damals hatten einige Shortseller Verluste in Milliardenhöhe zu verbuchen, nachdem es bei der Volkswagen-Aktie zu einem so genannten Short-Squeeze gekommen war. Durch eine Mitteilung des Unternehmens Porsche wurde bekannt, dass es sich unter anderem über Optionsgeschäfte mittlerweile über 74 % der VW-Anteile gesichert hatte. Da das Land Niedersachsen einen Anteil von weiteren 20 % am Unternehmen VW hielt und bis heute hält, wurde klar, dass nur noch etwa 6 % der VW-Aktien handelbar waren. Gleichzeitig waren aber 12 % der Anteile leerverkauft. Die zu Tage getretene Angebotsknappheit sorgte dafür, dass sich der VW-Kurs innerhalb weniger Tage verfünffachte, was den Konzern zwischenzeitlich zu dem nach Marktkapitalisierung wertvollsten Unternehmen weltweit gemacht hatte.

Während der Finanzkrise gerieten die Leerverkäufe jedoch nicht nur durch den Sonderfall VW wieder vermehrt in den Fokus der Öffentlichkeit. Vielmehr sorgte der Schritt der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) für Aufsehen, die Leerverkäufe bei elf deutschen Finanzunternehmen vorübergehend zu untersagen, da diese angeblich mitverantwortlich für die teils massiven Kursstürze am Aktienmarkt seien. Jüngst sah sich die Behörde erneut dazu veranlasst, den Aufbau neuer Netto-Leerverkaufspositionen zu untersagen, wobei sich das Verbot erstmals in der Geschichte auf ein einzelnes Unternehmen bezog. Die Behörde begründete diesen historischen Schritt mit der potenziellen Gefahr, dass sich die das Unternehmen betreffende Verunsicherung auch auf andere Unternehmen ausweiten und sich zu einer generellen Marktverunsicherung weiterentwickeln könnte. Viele Experten monierten, dass die BaFin mit diesem Schritt übers Ziel hinausgeschossen sei. Insbesondere wurde darauf verwiesen, dass das Unternehmen ohnehin kaum Einfluss auf den gesamten Aktienmarkt habe. Auch stehe der Beweis, dass derartige Verbote überhaupt einen beruhigenden Effekt haben können, aus, da entsprechende Verbote in der Vergangenheit nicht dazu geführt hätten, dass sich der Markt nachhaltig beruhigt habe.

Kritiker von Leerverkäufen verweisen darauf, dass diese keinen ökonomischen Mehrwert schüfen, da sie kein Kapital für Investitionen bereitstellten, wie dies beim Aktionär oder Anleihezeichner der Fall ist. Vielmehr profitierten sie insbesondere dann, wenn Unternehmen im Niedergang begriffen und Arbeitsplätze in Gefahr seien, Eigentümer Verluste erleiden und Gläubiger um ihre gewährten Kredite bangen müssten. Leerverkäufe erscheinen moralisch verwerflich, denn niemand sollte darauf aus sein, vom Leid anderer zu profitieren. Doch greift diese Kritik zu kurz. Vorab zu klären ist die Frage, weshalb sich ein Shortseller bei einem Unternehmen „engagiert“. Ist er darauf aus, durch das gezielte Streuen von Falschmeldungen einen Kurseinsturz auszulösen? Dann handelt es sich nicht nur um einen illegitimen, sondern zugleich strafbaren Akt der Marktmanipulation. Auch wenn einzelne Akteure in der Vergangenheit kriminell vorgingen, sind diese Fälle doch eher die Ausnahme.2

Die überwiegende Anzahl von Leerverkäufern erachtet die fundamentale Lage beim entsprechenden Unternehmen als kritisch und setzt darauf, dass der Markt dies früher oder später erkennt. Diese Shortseller handeln als Korrektiv des Marktes. Da der Kreis potenzieller Käufer grundsätzlich wesentlich größer ist als der Kreis der Verkäufer, besteht die Gefahr, dass sich der Preis eines Wertpapiers zu weit nach oben von seinem fairen Werten absetzt. Chance und Risiko werden dann nicht mehr adäquat widergegeben, so dass Marktversagen droht, wenn die Verlässlichkeit der Preise leidet. Im schlimmsten Fall wird „kreative Zerstörung“ verhindert und Zombieunternehmen werden am Leben erhalten. Zweifelsohne sind Leerverkäufer aber keine altruistischen Akteure. Sie wollen Geld verdienen. Das ist in einer Marktwirtschaft ihr gutes Recht, sofern sie für das Risiko, das sie eingehen, haften und sich dabei keiner unlauteren Methoden bedienen. Ob die Leerverkäufer hierbei erfolgreich waren, diskutiert das nächste Kapitel.

Im Rahmen der folgenden Analyse wird untersucht, wie aktiv Leerverkäufer bei den deutschen börsennotierten Unternehmen in den vergangenen Jahren waren und wie erfolgreich sie beim Auf- und Abbau von Positionen agierten. Hierbei muss beachtet werden, dass die Analyse nur indikativen Charakter haben kann, da die verwertbaren Informationen des Bundesanzeigers nur einen Teil der Handelsaktivitäten offenbaren. So müssen die Leerverkäufer ihre Bestände wie zuvor beschrieben erst ab einem Volumen von 0,5 % der ausstehenden Aktien eines Unternehmens offenlegen, so dass lediglich Positionsveränderungen oberhalb dieser Schwelle für eine Auswertung herangezogen werden können. Niemand weiß somit, wann Positionen erstmalig aufgebaut und wann sie vollumfänglich wieder abgebaut wurden. Um der Problematik potenziell mangelnder Aktualität Rechnung zu tragen, wurden lediglich solche Bestände berücksichtigt, bei denen die letzte Meldung nicht weiter zurückliegt als der 01.01.2018. Sollte die aktuellste Meldungen weiter zurückreichen, so wird davon ausgegangen, dass der Leerverkäufer seine Position mittlerweile wieder geschlossen hat. Eine weitere Unschärfe ergibt sich aus dem Umstand, dass nicht identifiziert werden kann, welche Kauf- und Verkaufskurse bei den Handelsaktivitäten exakt realisiert wurden. Diese Ungenauigkeiten sollten sich im Hinblick auf die Erfolgsmessung bei Käufen und Verkäufen jedoch gegenseitig aufheben.

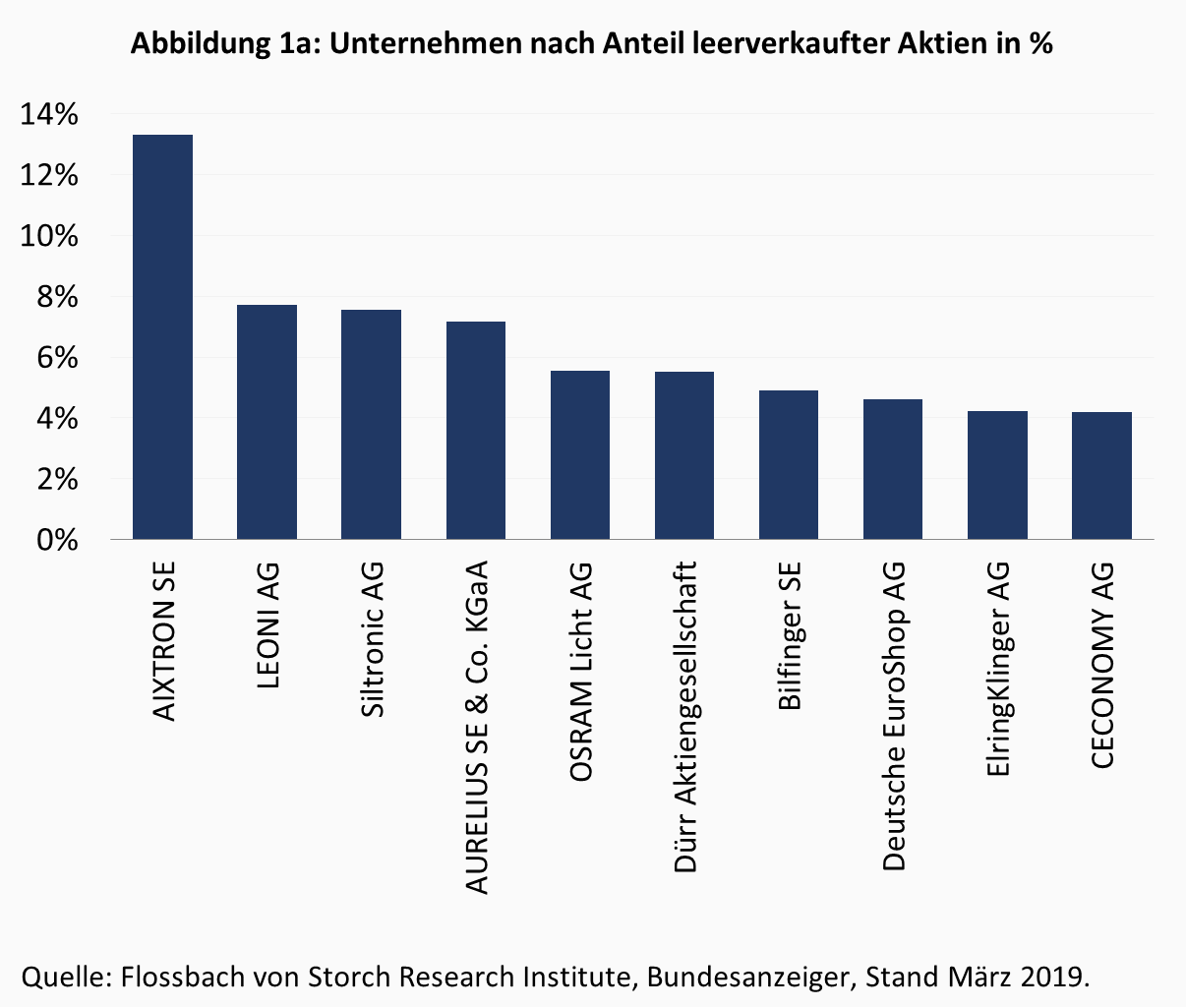

Auch wenn die mediale Berichterstattung zuweilen ein anderes Bild vermuten lässt, sollte der Einfluss der Shortseller auf den Gesamtmarkt in Deutschland nicht überschätzt werden. So liegt der Gegenwert der im März 2019 gemeldeten leerverkauften Aktien aller deutschen börsennotierten Unternehmen bei unter 6 Mrd. Euro. Dies entspricht bei einer Aktienmarktkapitalisierung deutscher Unternehmen von etwa 2 Bio. Euro einem Anteil von ca. 0,3 %. Insgesamt konnten bei 68 Unternehmen leeverkaufte Aktienbestände von mindestens 0,5 % der ausstehenden Aktien identifiziert werden. Betrachtet man die Unternehmen, bei denen sich aktuell ein vergleichsweise hoher Bestand an leerverkauften Aktien ausmachen lässt, so zeigt sich, dass es sich bei diesen Unternehmen ausnahmslos um Konzerne aus der zweiten Börsenreihe handelt (Abbildung 1, links).

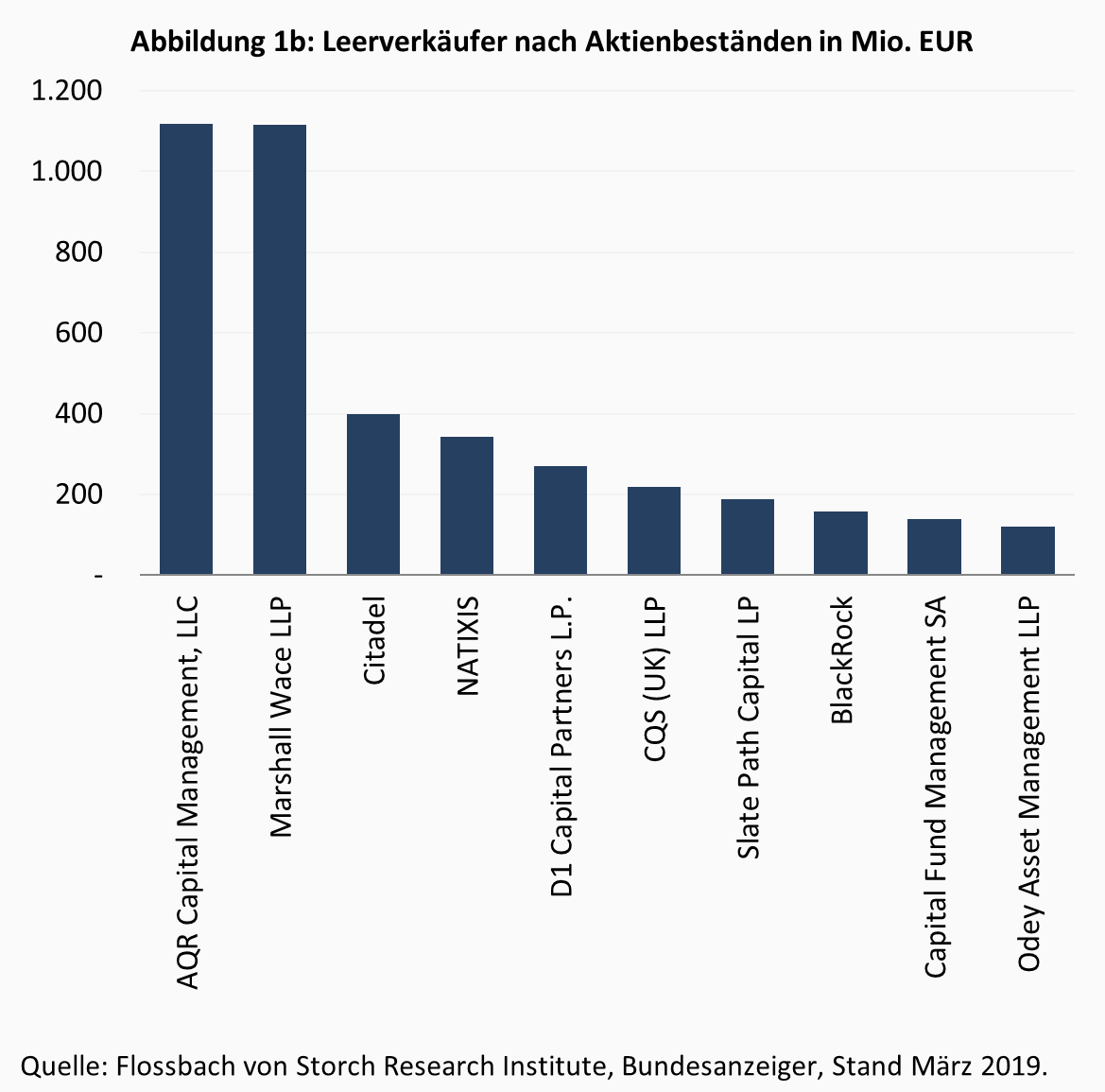

So liegt die Marktkapitalisierung dieser Unternehmen bei einigen hundert Millionen bis zu einigen Milliarden Euro. Dies könnte darauf zurückzuführen sein, dass sich Leerverkäufer insbesondere bei Unternehmen engagieren, die klein und wenig diversifiziert sind und deren Aktien aufgrund niedriger Marktkapitalisierung vergleichsweise sensibel auf neue Informationen reagieren. Andererseits darf der Börsenumsatz dieser Unternehmen nicht zu gering sein, da ansonsten die Gefahr besteht, dass das Eindecken zum Zeitpunkt der Rückgabe der geliehenen Aktien signifikante Kursbewegungen auslöst, was es zu vermeiden gilt. Die bedeutendsten Leerverkäufer, die sich bei den deutschen Konzernen engagiert haben, sind AQR Capital Management und Marshall Wallace, die jeweils leeverkaufte Bestände von über 1 Mrd. Euro gemeldet haben (Abbildung 1, rechts). Unter den übrigen Leeverkäufern finden sich auch einige Banken und Vermögensverwalter, die die Leerverkäufe im Gegensatz zu Hedgefonds aber wohl eher als Instrument der Absicherung denn zur Spekulation nutzen.

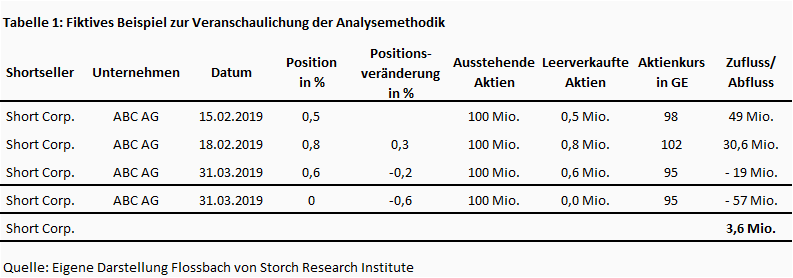

Um eine Einschätzung darüber zu erlangen, wie erfolgreich die Leeverkäufer bei den derzeit bestehenden Short-Engagements sind, gilt es, die Veränderungen der gemeldeten Bestände mit den Kursentwicklungen der Unternehmen, bei denen der Leeverkäufer aktiv ist, zu vergleichen. Folgendes Beispiel soll die Analysemethodik verdeutlichen:

Die Short Corp. leiht sich am 15.02.2019 0,5 Mio. Aktien der ABC AG, was bei 100 Mio. ausstehenden ABC-Aktien 0,5 % der Anteile entspricht. Sie verkauft diese sogleich zu einem Kurs von 98 GE je Aktie am Markt. Dies führt bei der Short Corp. zu einem Geldzufluss von 49 Mio. GE (0,5 Mio. * 98 GE). Zum Zeitpunkt der nächsten Meldung hat die Short Corp. ihre Position auf 0,8 Mio. leerverkaufte Aktien ausgebaut, wobei der Kurs in der Zwischenzeit um 4 GE auf 102 GE gestiegen ist. Hierdurch hat sie weitere 30,6 Mio. GE eingenommen. Aus der letzten verfügbaren Meldung vom 31.03.2019 geht hervor, dass die Short Corp. ihren Bestand auf 0,6 Mio. Aktien reduziert hat. Dies impliziert einen Geldabfluss von 19 Mio. GE (0,20 Mio. * 95 GE), da sie zur Reduktion des leerverkauften Bestandes 0,2 Mio. Aktien am Markt gekauft haben muss. Hierbei wird unterstellt, dass sie dies zu dem am 31.03.2019 geltenden Kurs getan hat. Unterstellt man des Weiteren, sie würde die gesamte Position an selbigem Datum schließen, so ergibt sich zum Stand 31.03.2019 ein zusätzlicher Abfluss von 57 Mio. (0,6 * 95 GE) und aus der gesamten Transaktionsliste ein Gewinn von 3,6 Mio. GE.

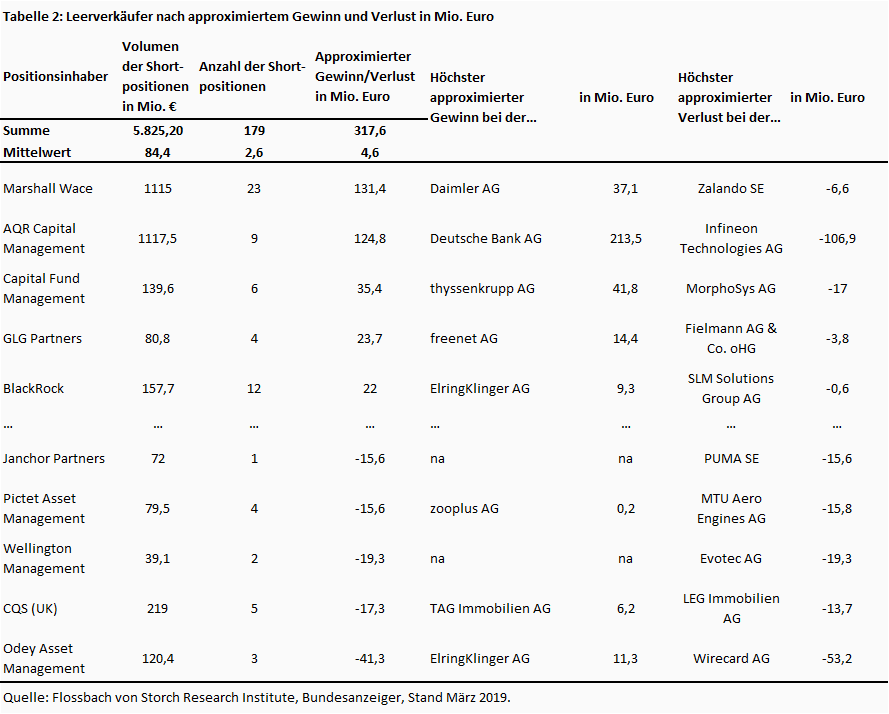

Überträgt man diese Methodik auf die seit 01.01.2018 gemeldeten Transaktionen, so ergibt sich für die bis Mitte März 2019 dem Bundesanzeiger gemeldeten Bestände, folgendes Bild:

Insgesamt lagen die Leerverkäufer bei den genannten Positionen auf Basis der zuvor beschriebenen Methodik mit 317,6 Mio. Euro in der Gewinnzone. Die erfolgreichsten Leerverkäufer sind mit Marshall Wallace und AQR Capital Management auch zugleich die größten. Während Marshall Wallace mit seinen Short-Engagements auf einen approximierten Gewinn von 131,4 Mio. kommt, sind es bei AQR Capital Management 124,8 Mio. Euro. Interessant ist, dass die Spannbreite zwischen größter Gewinn- bzw. Verlustposition bei AQR Capital Management mit 213,5 Mio. Euro bzw. -106,9 Mio. Euro viel größer ist als bei Marshall Wallace, wo die größte Gewinnposition 37,1 Mio. Euro und die größte Verlustposition bei -6,6 Mio. Euro liegt. Dies erstaunt, da die Anzahl der Engagements bei Marshall Wallace mit 23 gegenüber 9 bei AQR Capital Management weitaus größer ist. An dieser Stelle muss noch einmal herausgestellt werden, dass es sich bei den ermittelten Gewinnen und Verlusten um approximierte Größen handelt, die von den tatsächlichen Realisierungen deutlich abweichen können, da zum Zeitpunkt der Ermittlung noch keine finale Transaktion stattgefunden hat, die die Position vollumfänglich geschlossen hat.

Auch wenn es sich bei der Erhebung lediglich um eine Approximation handelt, so lässt sich in der Tendenz dennoch ableiten, dass die Aktivitäten der Leerverkäufer im Durchschnitt durchaus erfolgreich gewesen sind. Zu beachten ist, dass die Analyse stark vom Betrachtungszeitpunkt abhängt. Hätte man die gleiche Analyse zum Ende des Jahres 2018 durchgeführt, so hätte sich vermutlich ein weitaus größerer Gewinn gezeigt.

Leerverkäufer haben in der Öffentlichkeit oft ein schlechtes Image. Sie werden häufig an den Pranger gestellt, wenn Aktien einzelner Unternehmen Schiffbruch erleiden. Hierbei gerät in Vergessenheit, dass Leerverkäufer keinen direkten Einfluss auf die fundamentale Lage eines Unternehmens ausüben. Vielmehr können Leerverkäufer als Korrektiv wirken und verhindern, dass sich Preise zu weit von dem inneren Wert eines Wertpapiers absetzen und Kapital in nicht rentierliche Projekte geleitet wird. Dass Kurseinbrüche auf Märkten, die keinen Leerverkaufsmechanismus kennen, wie etwa auf dem Immobilienmarkt, meist dramatischer ausfallen als auf Wertpapierbörsen, wird dabei gern ignoriert. Auf der anderen Seite fallen Preiseexzesse hier auch meist größer aus. Im Unternehmenskontext können Leerverkäufe mangelnder Kontrolle durch Aufsichtsräte und Aktionäre entgegenwirken.

1 Demgegenüber hat der Leerverkäufer bei ungedeckten Leerverkäufen (sog. nacked short selling) die Wertpapiere vor dem Verkauf noch nicht einmal geliehen. Diese Form des Leerverkaufs ist hierzulande seit dem Jahr 2010 verboten.

2 Dass die Wahrnehmung diesbezüglich eine andere ist, lässt sich durch übersteigerte Medienpräsenz dieser durchaus spektakulären Fälle erklären. Und in der Tat stellt es die Markteffizienz ein Stück weit in Frage, wenn noch so konstruiert wirkende Anschuldigungen, etwa in Form laienhaft aufgemachter vernichtender Researchergebnisse, nachhaltig an Aktienkursen haften bleiben können.

Rechtliche Hinweise

Die in diesem Dokument enthaltenen Informationen und zum Ausdruck gebrachten Meinungen geben die Einschätzungen des Verfassers zum Zeitpunkt der Veröffentlichung wieder und können sich jederzeit ohne vorherige Ankündigung ändern. Angaben zu in die Zukunft gerichteten Aussagen spiegeln die Ansicht und die Zukunftserwartung des Verfassers wider. Die Meinungen und Erwartungen können von Einschätzungen abweichen, die in anderen Dokumenten der Flossbach von Storch SE dargestellt werden. Die Beiträge werden nur zu Informationszwecken und ohne vertragliche oder sonstige Verpflichtung zur Verfügung gestellt. (Mit diesem Dokument wird kein Angebot zum Verkauf, Kauf oder zur Zeichnung von Wertpapieren oder sonstigen Titeln unterbreitet). Die enthaltenen Informationen und Einschätzungen stellen keine Anlageberatung oder sonstige Empfehlung dar. Eine Haftung für die Vollständigkeit, Aktualität und Richtigkeit der gemachten Angaben und Einschätzungen ist ausgeschlossen. Die historische Entwicklung ist kein verlässlicher Indikator für die zukünftige Entwicklung. Sämtliche Urheberrechte und sonstige Rechte, Titel und Ansprüche (einschließlich Copyrights, Marken, Patente und anderer Rechte an geistigem Eigentum sowie sonstiger Rechte) an, für und aus allen Informationen dieser Veröffentlichung unterliegen uneingeschränkt den jeweils gültigen Bestimmungen und den Besitzrechten der jeweiligen eingetragenen Eigentümer. Sie erlangen keine Rechte an dem Inhalt. Das Copyright für veröffentlichte, von der Flossbach von Storch SE selbst erstellte Inhalte bleibt allein bei der Flossbach von Storch SE. Eine Vervielfältigung oder Verwendung solcher Inhalte, ganz oder in Teilen, ist ohne schriftliche Zustimmung der Flossbach von Storch SE nicht gestattet.

Nachdrucke dieser Veröffentlichung sowie öffentliches Zugänglichmachen – insbesondere durch Aufnahme in fremde Internetauftritte – und Vervielfältigungen auf Datenträger aller Art bedürfen der vorherigen schriftlichen Zustimmung durch die Flossbach von Storch SE.

© 2024 Flossbach von Storch. Alle Rechte vorbehalten.